Weekly+FX #185 — 15.04.2024

- Ukraine Economic Outlook

- 16 квіт. 2024 р.

- Читати 13 хв

Розділи

СВІТ

УКРАЇНА

Міжнародні ринки

Ключові фондові ринки закрились різнонаправлено. Тиск створили дві новини: зростання інфляційного тиску в США та активізація конфлікту Ірану та Ізраїлю, в результаті чого індекс «страху» VIX зріс до рекордного з жовтня 2023-го рівня. При цьому інфляція в окремих європейських країнах виявилась нижче очікуваної, а інфляція у Китаї наблизилась до 0% рівня, при від’ємних результатах цін виробників. ЄЦБ залишив облікову ставку незмінною — проте інвестори та фінансові інституції зійшлись у консенсусі, що вона буде знижена на наступному засіданні у червні.

Фокус. Увага інвесторів буде прикована до звітів в США (9% капіталізації S&P500 звітують цього тижня), та статистику по ринку нерухомості.

США

Інфляція. Зростання цін у США перевершило очікування. Споживча інфляція у березні склала 3,5% (р-р), що на 10 б.п. вище за консенсус. За місяць ціни зросли на 0,4% (м-м), проти очікуваних 0,3%. Два ключових драйвери — вартість медичних послуг, яка у березні зросла на 0,6%, після скорочення на 0,1% у лютому; та вартість транспортних послуг, які подорожчали на 1,5% (м-м). Базовий індекс, який не включає зростання цін на енергоносії та харчові продукти у березні також перевищив очікування на 10 б.п. і зріс на 0,4% (м-м), як і у лютому.

Зростання інфляції цін виробників, повільніше за очікувані темпи, частково охолодило побоювання інвесторів. PPI у березні зріс на 0,2% (м-м), що на 10 б.п. повільніше за консенсус, та на 40 б.п. повільніше за рівень лютого. Проте це не врятувало американський фондовий ринок від подальшого зниження.

Індекс очікувань маленького бізнесу у березні знизився до найнижчого рівня з 2012-го. Очікування споживачів у квітні згідно з опитуваннями Мічиганського університету — погіршились на 0,4 до 77,0, що на 0,6 нижче за очікування. Інфляційні очкування на 5 років вперед і на 12 місяців зросли на 20 б.п. до 3% і 3,1% відповідно.

Облікова ставка. Після активізації зростання цін — інвестори переоцінили шанси на зниження ставки у червні. Згідно з ринком ф’ючерсів імовірність впала з 56% тиждень тому до 20%. Голова Федерального резервного банку Річмонду Томас Баркін заявив, що останні дані не додали йому впевненості у дезінфляційному тренді. Голова ФРБ Бостона, Сюзан Коллінз додала, що останні дані свідчать проти нагальної потреби до зниження ставок.

В результаті зростання інфляції та розгортання конфлікту Ірану та Ізраїлю — індикатору «страху» VIX, який демонструє очікувану волатильність ринку, — сягнув рекордного з жовтня 2023-го рівня.

Акції. За останній тиждень індекс широкого ринку S&P500 знизився на 2,7%, NASDAQ-100 (виключені фінансові компанії) — скоротився на 2,2%, Dow Jones (30 найбільших компаній) — впав на 3,0%. 12 квітня (п’ятниця) розпочався сезон звітності за Q1 2024 з результатів банків JPMorgan, Citigroup і Wells Fargo. На цьому тижні звітують 47 компаній, які складають близько 9% капіталізації S&P500, в т.ч. Goldman Sachs, Netflix, Charles Schwab.

Облігації. Дохідності по облігаціях зросли на фоні вищої інфляції: на 20 б.п. до 4,9% по 2Y, на 28 б.п. до 4,65% по 10Y, рекордний рівень з жовтня 2023-го.

Європа

Європейський STOXX600 впав на 0,6%. ЄЦБ залишив облікову ставку незмінною на рівні 4% (deposit rate), та зазначив, що вона залишатиметься на цьому рівні до того, як вони будуть впевнені у стабілізації інфляційного тиску. Голова німецького Commerzbank зазначив, що ЄЦБ наблизились до зниження ставок і що знадобиться купа негативних даних, щоб змінити їх думку.

ВВП Британії у лютому зріс на 0,1% (м-м) завдяки відновленню промислового виробництва. Економіка зафіксувала другий поспіль місяць зростання — +0,3% (м-м) у січні. Обсяги промислового виробництва у Німеччині у лютому зросли на 2,1% (м-м), також другий місяць поспіль, завдяки відновленню активності у секторі будівництва. Інфляція у Польщі у березні склала 1,9% (р-р), після 2,8% у лютому, та очікуваного рівня 2,3%. Місячна інфляція у Чехії склала 0,1% (м-м), що на 20 б.п. нижче, ніж у лютому.

Японія

Японський Nikkei225 впав на 0,3%. Єна продовжила слабнути — до рекордно низького рівня у 154,5 JPY/USD. Уряд заявив, що слідкує за причинами послаблення єни, і прийме заходи у разі надмірного послаблення валюти. Проте голова ЦБ, Кадзуо заявив, що не буде видозмінювати монетарну політику тільки з огляду на зміну курсу.

Китай

Китайський SSE Composite зріс на 0,3%. Рівень інфляції виявився нижче за консенсус в Китаї, 0,1% (р-р) у березні, після 0,7% (р-р) у лютому. Ціни виробників у березні знизились на 2,8%. Вони падають вже 18 місяць поспіль.

Crypto Recap

Ключові криптовалюти відкотилися від локальних максимумів. Атака Ірану на Ізраїль з вечора суботи на неділю спровокувала обвал ринку. BTC просів до $61,9 тис., рекордного мінімуму з 20-го березня, ETH — до $2,9 тис. Після того, як ситуація стабілізувалася, котирування частково відіграли, проте станом на 16:00 16 квітня повернулися впритул до мінімумів 14 квітня.

За тиждень BTC впав на 8,4%, Ethereum — на 11,7%. Приток інвестицій у криптопродукти за останній тиждень склав $646 млн. Цього тижня, 19 квітня відбудеться халвінг ВТС. Історично після нього — крипторинок зберігав зростаючу динаміку, але схоже, що інвестори в розрізі підвищення геополітичних ризиків і в очікуванні високої волатильності, — діють обережно. За тиждень відток із криптопродуктів склав $125 млн.

Сем Бенкман-Фрід подав апеляцію, після того, як був засуджений до 25 років позбавлення волі. Суд не зобов'язаний розглянути її, якщо не вважатиме підстави вартими уваги. Сема також зобов'язали виплатити штраф $11 млрд: $8 млрд — заробіток Сема внаслідок шахрайства, $1,7 млрд — зібрані обманним шляхом кошти з інвесторів у FTX, і $1,3 млрд, які Сем заборгував кредиторам. Цей штраф не можна анулювати процедурою банкрутства.

Суд Нью-Йорка визнав Terraform Labs і співзасновника До Квона винними в краху екосистеми Terra (LUNA і UST) і щодо збитків на суму $40 млрд. Він і його компанія надавали свідомо неправдиві дані про алгоритмічну роботу стейблкоїна UST.

Міністерство фінансів США запросило Конгрес розширити їхні повноваження. Заступник міністра фінансів США, Адевале Адейемо, закликав Конгрес надати їм необхідні інструменти для боротьби з фінансовими злочинами, які пов'язані з криптовалютами. Міністерство в листопаді 2023-го запитувало повноваження для впровадження вторинних санкцій і розширення їхньої юрисдикції на офшорні криптоплатформи. Міністерство може обмежувати доступ до кореспондентських рахунків у США. Однак не всі криптобіржі та компанії їх використовують.

SEC попередила найбільшу децентралізовану біржу Uniswap про підготовку позову. Uniswap, отримала лист (Wells Notice), який зазвичай передує позову, або дає можливість компанії спростувати звинувачення. Криптобіржа Coinbase отримала аналогічний лист до судових позовів з SEC. Uniswap не розкрила змісту листа. У своєму блозі вони написали, що у справі SEC проти Ripple було доведено, що транзакції цифрових активів на вторинному ринку зазвичай не є інвестиційними контрактами, і не підпадають під регулювання SEC.

TON Foundation анонсувала співпрацю з криптобіржею HashKey. HashKey спростить доступ до обміну криптовалюти між TON Wallet і фіатними валютами. У пріоритеті Гонг Конг з подальшим розширенням в Азіатсько-Тихоокеанському регіоні. Співпраця також спрямована на підтримку запуску і розвиток цифрових проєктів в екосистемі TON. Раніше CEO HashKey розкритикував нові крипторегуляції в Гонг Конзі, побоюючись, що заборона на роботу неліцензованих криптокомпаній із травня може ускладнити доступ для міжнародних клієнтів. На початку квітня 2024-го HashKey запустила глобальну криптоплатформу з ліцензією на Бермудських островах.

Молоді американці віддають перевагу криптовалюті перед акціями. 18% американців віком 18-26 років володіють акціями; 20% - криптовалютою. У віці від 27 до 42 років, 27% заявили, що володіють акціями, що на 5% більше, ніж криптовалютою. Молоде покоління (18-26) у 9 разів частіше звернеться до соц. мереж у пошуку фінансових порад, ніж старше (59-77 років). 9% опитаних, проти 1%. Policygenius опитали 4063 американців старше 18 років.

Binance "подорослішала" і розробляє велику комплаєнс систему. CEO Binance Річард Тенг вважає, що штраф у $4,3 млрд Binance заплатила за дії, здійснені на ранньому етапі розвитку. Коли компанія діяла в "певній манері". Додав, що зараз Binance змінила підхід, і розробляє велику комплаєнс систему. Міністерство юстиції США звинувачувало Binance у моделі роботи - роби спочатку, проси вибачення пізніше. Заявляли, що колишній CEO Binance говорив працівникам, що краще просити вибачення, ніж дозволу, - коли йшлося про пріоритет зростання Binance над регуляціями США. Binance продовжує обирати місто для головного офісу, за словами Тенга - уже має кілька варіантів.

Міністр торгівлі Нової Зеландії закликав розвивати криптоіндустрію в країні. Ендрю Бейлі відповів владі, що Нова Зеландія втратить переваги від розвитку криптоіндустрії, якщо також очікуватиме і не діятиме. Міністерство торгівлі випустило 8 рекомендацій, які покликані повернути країну в перегони інновацій, зокрема ухвалення регуляцій для стимулювання галузі, податкові пільги. Також вони закликали розвивати CBDC. Раніше глава ЦБ Нової Зеландії зазначав, що CBDC не замінять фіатні гроші, і що вони нестабільні.

Bitfinex у травні розмістить на платформі токенізованих облігацій на $6,3 млн під готель Hampton у Сальвадорі. Комплекс Hampton by Hilton на 80 номерів буде зведено біля міжнародного аеропорту. Планується залучити $6,25 млн на будівництво з 5% купоном на 5 років. Мінімальний обсяг інвестицій - $1000. Початок розміщення заплановано на 13 травня, тривалість - один місяць. Токенізована версія боргу під тикером HILSV стане першою на платформі Bitfinex. Токен торгуватиметься проти USDT і долара США. Bitfinex перша в Сальвадорі отримала криптоліцензію. Раніше компанія розмістила токенізовані облігації на $5,2 млн у Казахстані.

Сировинні

Газ

В понеділок, травневі ф'ючерси на голландському хабі TTF подорожчали до $371 / тис. куб. м. (+16% за тиждень). Ціна на спотовому ринку зросла до $375 / тис. куб. м. (+18,7% за тиждень). Ціни на газ в Європі різко зросли після ударів по енергооб'єктах в Україні та ситуації на Freeport LNG.

Так, на минулому тижні, армія РФ завдала ударів по двох підземних сховищах газу в Україні та інших енергетичних об’єктах, що значно збільшило побоювання щодо збереження стабільного транзиту газу з РФ, який наразі становить близько 1,15 млрд м3 на місяць.

Поряд з цим, минулого четверга в США на газопереробному заводі Freeport LNG сталася поломка на третій лінії (нагадаємо, перша і друга лінії продовжують знаходитись на капремонті). Це додатково підсилило спекулятивні настрої на ринку. Водночас відмітимо, що СЕО компанії нещодавно заявив, що на початку травня, після завершення ремонтних робіт завод зможе наростити потужність на 10% або до 16,5 млн т в рік (+2,1 млрд м3/рік).

Також зазначимо, що Європарламент проголосував за введення правил, які дозволяють урядам країн ЄС забороняти імпорт російського ЗПГ. Нові правила покликані забезпечити правові механізми для того, щоб уряди могли блокувати постачання російського газу до своїх країн, хоча поки що жоден великий імпортер не повідомив про намір скористатися цим правом. Проте в середньо та довгостроковій перспективі, відповідне законодавство дозволить поступово витіснити російські енергоресурси з регіону. Станом на 13 квітня сховища були заповнені на 61,7% (~64,2 млрд м3) або +1,7 млрд м3 за тиждень.

Нафта

В понеділок ціна червневих контрактів Brent частково знизилась до $89,5 за бар. (-1% за тиждень). Ціна на спотовому ринку також знизилась – до $90,4 за бар. (-0,8% за тиждень). Ціни на нафту продовжують знаходитись на високому рівні, проте зберігають знану волатильність на тлі невизначеності щодо конфлікту між Ізраїлем та Іраном.

Так, на минулих вихідних Іран завдав серії ракетних та безпілотних ударів по Ізраїлю у відповідь на напад на його консульство в Сирії. Після чого відразу заявив про вичерпання ситуації та відсутності намірів здійснення нових ударів.

Наразі очікується, що реакція Ізраїлю на напад визначить, як розвиватиметься конфлікт і чи він може перекинутися на решту регіону Близького Сходу. Однак, зважаючи на демонстративність атаки, а також відсутності серйозної шкоди, є значні сподівання на деескалацію конфлікту. Загалом, затяжний конфлікт в регіоні й далі продовжуватиме зберігати в ціні значну премію за ризик, проте потенціалу для швидкого росту ціни до $100 і вище наразі не спостерігається.

Поряд з цим, МЕА у квітневій оцінці понизила свій прогноз зростання попиту на нафту у 2024 році з 1,33 до 1,2 млн барелів в день (б/д) до 103,166 млн б/д. Таким чином, на ринку все ще залишаються значні побоювання щодо зниження попиту, особливо на тлі невтішних економічних даних з Китаю (повернення до дефляції в березні), який є найбільшим імпортером. У вівторок Китай опублікує дані щодо ВВП за перший квартал, що визначатиме рух ціни протягом тижня.

Агросировинні

Пшениця, кукурудза та соя

Спотова ціна на м’яку пшеницю на Чиказькій товарній біржі впала до 202 $/тонну (-2,2% за тиждень). Травневі ф’ючерси на Паризькій товарній біржі (на борошномельну пшеницю MATIF (№ 2) сталі – 222 $/тонну.

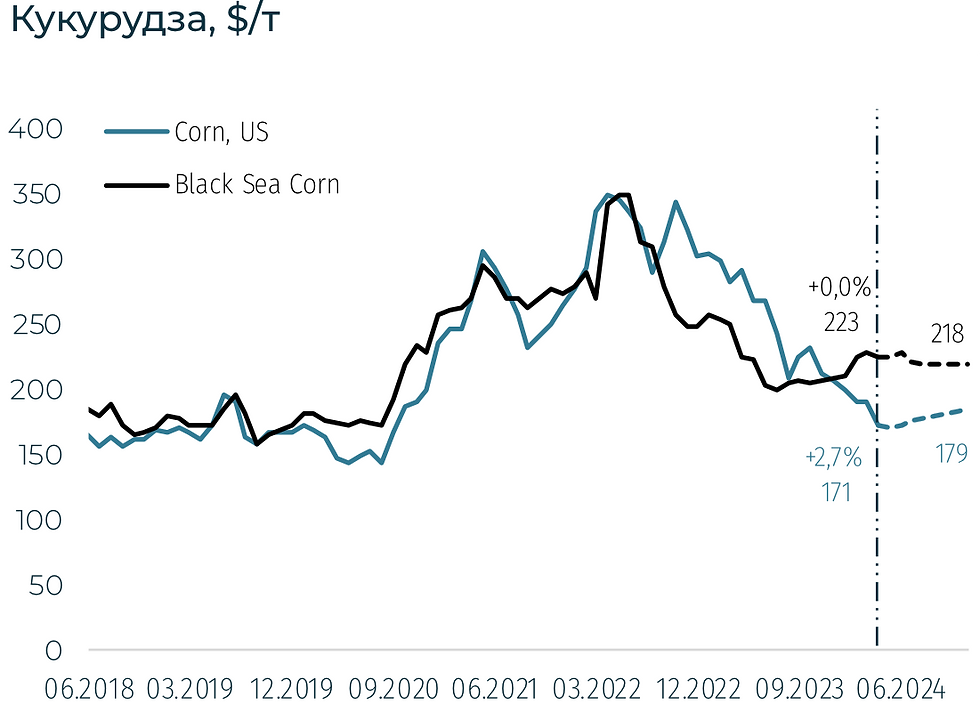

Американська кукурудза виросла на 2,7% за тиждень до 171 $/тонну (спот). Ціна на квітневі ф’ючерси Чорноморської кукурудзи також зафіксована на рівні 223$/тонну. Спотова ціна сої впала до 424 $/тонну (-0,9% за тиждень).

Ціни на зерно та олійні культури продовжують знаходитись на низькому рівні, на фоні надходження нового врожаю з Південної Америки та значних внутрішніх запасів минулого року.

Незначний ріст показала лише американська кукурудза на тлі зменшення запасів через ріст попиту на етанол та корма та очікуване скорочення посівних площ (-5% р-р). Поряд з цим, зернова біржа Росаріо (RGE - Аргентина) знизила прогноз урожаю кукурудзи з 57 до 50,5 млн т (-11,4%) внаслідок зменшення врожайності на 0,6 т/га до 7,04 т/га через поширення шкідників.

У квітневому звіті, USDA залишив незмінним прогноз урожаю сої у Бразилії на рівні 155 млн т, тоді як аналітики оцінювали його в 151,7 млн т, а агентство Conab знизило свій прогноз із 146,85 до 146,52 млн т. Це своєю чергою додатково посилило тиск на котирування разом з новинами про те, що на півдні Бразилії очікується рекордний приріст врожаю (+68% р-р), що може компенсувати втрати центральних та північних регіонів внаслідок посухи.

Загалом, на тлі збереження млявості світової економіки, на ринку зернових і олійних надалі зберігатиметься частковий профіцит, що обмежуватиме потенціал активного зростання цін. Таким чином, в короткостроковій перспективі погодні умови та стан посівів вийдуть на передній план та формуватимуть цінову кон’юнктуру ринку.

Україна: Ринок праці

Україна: Енергетика

Україна: Нерухомість

Україна: Курс

Динаміка офіційного курсу

Протягом минулого тижня курс долару виріс з 38,84 UAH/USD (на 08.04) до 39,57 UAH/USD (на 16.04), або на 1,9%. Євро при цьому залишається майже без змін та коливається в діапазоні 42,09-42,16 UAH/EUR.

Міжбанк

Протягом першої половини минулого тижня (8-10 квітня), гривня перебувала у вузькому коридорі навколо 39,0 UAH/USD [+- 0,2 UAH/USD]. При цьому попит на валюту зі сторони клієнтів банків лише незначно переважав пропозицію (сукупно лише на $35 млн за три дні). За цей період чистий продаж валюти НБУ склав понад $200 млн, відтак головним драйвером попиту на валюту та ослаблення гривні на початку минулого тижня виступили саме банки.

11-12 квітня розрив між купівлею та продажом валюти клієнтами банків суттєво зріс, проте без відповідної реакції зі сторони НБУ. Так, протягом 11-12 квітня купівля валюти перевищила продаж на $92 млн, тоді як інтервенції збереглися на рівні $165 млн.

Нагадаємо, при повному збалансуванні торгів клієнтів банків, необхідний мінімум інтервенцій складає $280 млн / тиждень, або $56 млн / день (купівля валюти банками для обслуговування платежів українських мігрантів закордоном / інших закордонних платежів фізичними особами).

Детально про необхідний мінімум інтервенцій у Додатку №1.

В цілому за минулий тиждень чистий продаж валюти НБУ склав $377 млн, тоді як в попередні 2 тижні регулятор продав $454 млн та $653 млн відповідно. Зменшення інтервенцій з боку НБУ, при одночасному спаду пропозиції валюти з боку експортерів призвели до закриття міжбанку 12 квітня на рівні 39,46-39,47 UAH/USD.

Динаміка, що склалась наприкінці минулого тижня, продовжилась і 15 квітня, при чому, в першій половині дня на тлі слабкої активності НБУ, відбулося основне зростання курсу із 39,50 UAH/USD (який все ще залишався психологічною межею для бідів у першій половині дня) до коридору в 39,61-39,63 UAH/USD, в якому курс залишався до кінця дня. На рівні ~ 39,60 UAH/USD НБУ активно втрутився у торги та стабілізував курс.

Одним із факторів впливу на ринок в контексті дій НБУ є девальвація гривні з метою конвертації майбутніх надходжень міжнародного фінансування до дербюджету по вищому курсу. Так, у квітні планується отримання €1,5 млрд від ЄС у рамках імплементації Ukraine Facility.

Також, як і раніше, регулятор, поступово розширює амплітуду курсових коливань, з метою «дресирування» ринку що в контексті наявного переважання попиту на ринку призводить до поступового ослаблення гривні. Така політика поступової девальвації здійснюється на фоні суттєвого сповільнення інфляції, що за березень склала 3,2% у річному вираженні (при таргеті 5%).

З огляду на посилення дисбалансу на міжбанку при слабкій участі регулятора у підтримці стабільності, ми оцінюємо, що в короткостроковому періоді (до кінця тижня) курс збережеться у коридорі 39,5 UAH/USD (+/- 30 к.).

Інфляція у березні 2024

Споживча інфляція (ІСЦ) в березні 2024 року сповільнився до 3,2% р-р із 4,3% у лютому, разом з тим, у місячному вимірі ціни зросли на 0,5%. Так, найбільшого зниження зазнали ціни на сирі продукти харчування – на 4,9% (-0,3% у лютому), адміністративно регульовані ціни виросли на 9,9% (+10,1% в лютому), ціни на пальне зросли на 11,2% (+5% в лютому). Базова інфляція в березні сповільнилася до 4,2% р-р (4,5% в лютому), у місячному ж вимірі базовий ІСЦ зріс на 1%.

Загалом, середньоквартальний ІСЦ в 4,1% виявився нижче за очікуваний в 5%, що НБУ пов’язує із здешевленням сирих продуктів харчування (за рахунок високих залишків врожаю, м’яких погодних умов та блокади західних кордонів), окрім того, ціни на пальне зросли меншою мірою ніж очікував регулятор. При цьому базова інфляція зросла більшою мірою ніж очікував НБУ – склавши у першому кварталі 4,3% (прогноз 4%), що пов’язується зі здорожчанням імпорту та зростанням витрат на оплату праці. Детальніше з коментарем щодо інфляції можна ознайомитись на сайті НБУ.

Готівковий ринок

На готівковому ринку, паралельно за міжбанком, гривня ослабла на 0,9%, або на 32 копійки, із 39,17-39,31 UAH/USD на 8 квітня до 39,51-39,62 UAH/USD на 15 квітня (середньодобовий). Проте, за рахунок суттєвого росту курсу на міжбанку протягом, на кінець доби 15 квітня готівковий ринок перейшов у коридор 39,60-39,72 UAH/USD.

При цьому, як і раніше, не зважаючи на суттєве ослаблення на безготівковому ринку, на готівкову валюту не спостерігався значний спекулятивний попит, а безготівковий та готівковий ринки рухалися синхронно. Проте, попит на готівкову валюту в умовах ослаблення зріс, так за 8-11 квітня чиста купівля населенням склала $137 млн (тоді як за 1-4 квітня становила $116 млн). Загалом же, комбінація ослаблення гривні на міжбанку та сезонне зростання попиту (пов’язане із конвертацією населенням заробітної плати) може призвести до ситуативного зростання попиту на готівкову валюту в короткостроковому періоді. Разом з тим, з огляду на поточну динаміку, ми очікуємо збереження спреду між готівковим та офіційним курсом в діапазоні до 1% (до 35-40к).

Безготівковий сегмент (населення, в межах дозволених лімітів)

Середній курс безготівкового продажу валюти за період 8 – 16 квітня зріс на 40-50 копійок. Так, середній курс за конвертаційними депозитами з урахуванням комісій станом на кінець 16 квітня становив 39,70 UAH/USD, що фактично відповідає поточному готівковому курсу. При цьому, середній курс продажу валюти (в ліміті 50 тис. грн) знаходився на рівні 39,75 UAH/USD (39,95 UAH/USD з урахуванням комісій). В умовах перевищення безготівкового курсу над готівковим, попит на безготівкову валюту повернувся до показників другої половини березня, так за 8-11 квітня населення придбало $66 млн, а чиста купівля склала всього $8 млн.

USDT

Станом на 15 квітня курс обміну готівкового долара в безготівковий USDT (Київ) зріс до 1,046 (+0,003) для TRC20 та до 1,044 (+0,005) для ERC20. Курс обміну для TRC20 та ERC20 в готівковий долар знизився до 1,022 (+0,008).

Євро

Євро значним чином ослаб відносно долара протягом попереднього тижня до 1,0622 USD/EUR (-2,2% в порівнянні з 1,0858 на 8 квітня). Основним чинником такого ослаблення стало засідання ЄЦБ, яке, не зважаючи на очікуване збереження ставок, запевнило гравців, що початок зниження ставок планується уже в червні. Так, Президент ЄЦБ Крістін Лагард заявила, що якщо нова оцінка підвищить впевненість регулятора у тому, що інфляція повертається до цільового рівня, то "було б доречно" знизити процентні ставки. До того ж, близькі до обговорення на засіданні, також запевнили, що зниження ставки в червні залишається ймовірним. Відтак, консенсус передбачає зменшення ставок на 25 базисних пунктів на засіданні в червні із подальшою паузою.

Паралельно з цим, впевненість в початку циклу зниження в червні зі сторони ФРС суттєво впала після даних щодо інфляції в США. Так, ІСЦ, а також базовий ІСЦ в США зросли на 0,4% в березні в місячному обчисленні (порівняно з консенсусом +0,3%). У річному обчисленні ІСЦ зріс на 3,5% (проти прогнозу зростання на 3,4%), а базовий ІСЦ зріс на 3,8% (проти прогнозу 3,7%). Після виходу даних по ІСЦ, трейдери знизили ставки з 57% до 17% на те, що ФРС знизить процентну ставку в червні.

На внутрішньому готівковому ринку, при суттєвому укріпленні долара, євро ослаб на 0,2% (7к.), із 42,65-42,83 UAH/EUR на 8 квітня до 42,56-42,77 UAH/EUR на 15 квітня (середньодобовий). Станом на кінець доби 15 квітня в умовах ослаблення гривні відносно долара, готівковий курс євро повернувся до 42,65-42,83 UAH/EUR.

Додаток №1

Мінімально необхідний рівень інтервенцій НБУ при повній збалансованості торгів клієнтів банків

Окрім операцій між клієнтами банків на ринку, що становлять переважну частину обсягу операцій, іншою важливою часткою виступають власне операції банків, а також операції з міжнародними платіжними системами – зняття валюти і розрахунки мігрантів за кордоном. Тому навіть за збалансування між попитом і пропозицією з боку клієнтів банків, Нацбанком здійснюються додаткові інтервенції для покриття такого попиту зі сторони власне банків та платіжних систем.

Визначити цей обсяг можна за різницею між сальдо торгів між клієнтами та сальдо інтервенцій. Так, якщо розглянути різницю між останніми, то за період 2023-2024 рік вона залишається відносно стабільною, перебуваючи на середньотижневому рівні в $280 млн, або середньоденному рівні в $56 млн (що відповідає $1,2 млрд/місяць). Такі дані загалом відповідають наявній структурі розрахунків за платіжними картками ($1,3 млрд/місяць) українських банків (без урахування сальдо банків та аналогічних розрахунків за картками нерезидентів в Україні).

Вас також може зацікавити:

Коментарі