Weekly+FX #181 — 18.03.2024

- Ukraine Economic Outlook

- 19 бер. 2024 р.

- Читати 12 хв

Розділи

СВІТ

УКРАЇНА

Міжнародні ринки

Ключові фондові ринки закрились у нейтральній території. Затишшя перед рішенням по обліковій ставці ФРС 20 березня, та відсутністю неочікуваних подій для інвесторів. Японія вперше з 2007-го підвищила облікову ставку, її фондовий індекс попри це зріс на 2,4%. Інфляційний тиск у США у лютому не виправдав всіх очікувань, проте результати фондового ринку свідчать про те, що інвестори готові до певного зростання цін, якщо економіка залишається стабільною — ринок праці, та споживчий попит.

Фокус. Поточний тиждень заповнений статистикою щодо ринку нерухомості в США. Консенсуси передбачають нейтральні чи негативні результати, на фоні підвищення іпотечних ставок у лютому після січня.

США

Ділова активність. Обсяг роздрібних продажів у лютому зріс на 0,6% (м-м), що на 20 б.п. нижче за очікування. Проте обсяги промислового виробництва у лютому на 10 б.п. перевищили консенсус зростання — вони підвищились на 0,1% (м-м), після скорочення на 0,5% у січні.

Інфляція. Інфляція споживчих цін у лютому склала 3,2%, на 10 б.п. вище очікувань, і результату січня. Базова інфляція, яка не включає харчі та енергопродукти, склала 3,8% на 10 б.п. вище консенсусу, та на 10 б.п. нижче за рівень січня. Інфляція цін виробників неочікувано перевищила консенсус. У лютому PPI зріс на 0,6% (м-м), вдвічі швидше за очікування в +0,3%, у річній динаміці інфляція прискорилась до 1.6% (р-р), після 1% у січні. Інфляція цін виробників зазвичай передує пожвавленню інфляції цін споживачів, з тим як ціна виробництва товарів зростає.

Проте згідно з інфляційними очікувань від Мічиганського університету, споживачі очікують, що інфляція залишиться через рік на рівні 3% (р-р), проти очікувань в 3,1%. Більш стабільний показник — очікування темпів зростання цін через 5 років залишився незмінним — 2,9%. Індекс цін на імпорт у лютому зріс на 0,3% (м-м), як і очікувалось, проти цін на експорт, які підвищились на 0,8% (м-м), при очікуваних +0,2%.

В результаті зміни інфляційного тренду зі стрімкого скорочення на плато — інвестори переоцінили очікування щодо дій ФРС. Тепер оцінка шансу зниження ставки на засіданні 20 березня складає 1%, проти 10% — місяць тому.

Акції. За останній тиждень індекс широкого ринку S&P500 зріс на 0,6%, NASDAQ-100 (виключені фінансові компанії) — підвищився на 0,2%, Dow Jones (30 найбільших компаній) — на 0,1%. Фондові ринки слабко зреагували на підвищення інфляційного тиску. Фундамент для їх зростання — економічний попит при стабільному ринку праці залишається стабільним. Лідери зростання на цьому тижні комунікаційні компанії (+3,6%) та енергетичні (+2,5%), не часта комбінація. Гірші результати продемонстрував сектор нерухомості (-2,4%), та захисні комунальні (-1,1%) та компанії сектору охорони здоров’я (-1,0%).

Облігації. Дохідність 10 річних державних облігацій зросла за тиждень на 24 б.п. до 4,34%, рекордного рівня з грудня 2023-го. При очікуваннях (Мічиганський університет) інфляції на рівня 2,9% через 5 років, це умовно демонструє реальну дохідність для інвесторів на цьому горизонті у 1,4%.

Японія

Японський NIKKEI225 зріс на 2,4%. ЦБ Японії вперше з 2007 року підняв облікову ставку, останню у світі, яка залишалась у негативній зоні. Єна ослабла після рішення — 0,9% до 149 USD/JPY. тим самим прибравши останню у світі — негативну. ЦБ підвищив діапазон з -0,1%-0% до 0%-0,1%, проте зазначив, що продовжить операції по купівлі державних облігацій для обмеження їх дохідностей, і фактично продовжуючи операції зі стимулювання.

Японії вдалося «запобігти» рецесії. Результат ВВП в останньому кварталі був покращений з -0,1% (р-р) до +0,1% (р-р).

Європа

Європейський STOXX600 підвищився на 0,5%. Долар ослаб до євро на 0,6% до 1,09 EUR/USD, проте укріпився до польської, турецької, румунської валют — на 1,2%, 1,1% та 0,9% відповідно. Голова ЦБ Латвії зазначив, що ЄЦБ знизить ставки у червні, через те що боротьба з інфляції добігає кінця.

Британський FTSE100 зріс на 0,7%. Рівень безробіття у Британії зріс у листопаді – січні 2024 на 10 б.п. до 3,9%. Зростання зарплат сповільнилось до 6,1% (р-р). У січні ВВП зріс на 0,2% (м-м) завдяки зростанню обсягів роздрібної та оптової торгівлі. Проте за останній квартал ВВП впав на 0,1% (кв-кв). Голова ЦБ зазначив, що Британія проходить через незвичний сценарій зниження інфляційного тиску при «близькому до максимального» рівня зайнятості, і що побоювання щодо інфляційного тиску через зростання зарплат — впали до мінімуму.

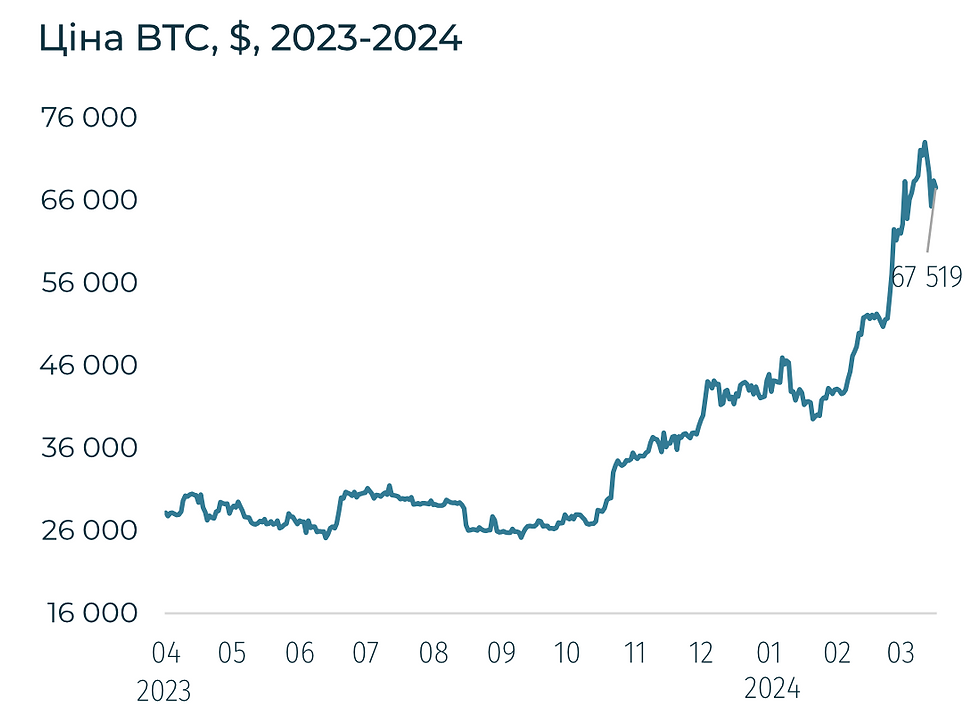

Crypto Recap

Ключові криптовалюти відкотилися від максимумів після "забігу" до рекордних значень. Однак бул-ран не зупинився — окремі проєкти продовжують бити рекорди. BTC знизився на 6,4%, Ethereum — на 13,4%, при цьому Solana зросла на 36%, а Binance Coin — на 5,6%. USDT може зникнути з європейських торговельних майданчиків - OKX заявила, що делістить пари з ним напередодні нових регуляцій.

Продовжилися притоки в криптопродукти — +$2,9 млрд за останній тиждень, проти $2,2 млрд за весь 2023-й. Однак 18 березня було зафіксовано перший за 11 днів відтік зі спотових ETF — $154 млн (у т.ч. -$643 млн з GBTC). Це 9-й негативний день для ETF з 11 січня. При цьому 6 фондів із 10-ти (у т. ч. 4 найбільших після GBTC) не зафіксували жодного денного відтоку.

Telegram, який просуває криптовалюту TON, отримав оцінку в $30 млрд перед потенційним IPO. Команда заявила, що додасть можливість монетизації каналів через нагороди в TON. Компанія залучила $300 млн на розміщенні облігацій для фінансування подальшого розвитку. Капіталізація TON — $12,8 млрд, пари з нею додали OKX, Bybit, KuCoin.

МВФ "радить" Пакистану перед отриманням траншу в $3 млрд впровадити податок на приріст капіталу для криптовалют, виступає проти пільг, що ґрунтуються на терміні володіння активом (не тільки для криптоактивів).

NFT підпадають під чинні закони про інтелектуальні права. Влада США заявила, що попри новизну технологій, питання, які можуть виникати у сфері авторських прав, не нові. Бюро з охорони авторських прав США спільно з Управлінням з патентів і товарних знаків США підготували дослідження щодо авторських прав стосовно NFT, у відповідь на запит Сенату в червні 2022-го. Вони вважають проблемою низький ступінь обізнаності про технології. Додали, що NFT стрімко змінюються, і зарано виділяти їх в окрему категорію — адже, підготовлені закони будуть завчасними.

Нігерія запросила у Binance інформацію про транзакції за шість місяців. Влада вимагає список 100 найбільших користувачів у країні, і всю історію транзакцій за 6 місяців. Курс найри за цей період впав з 465 USD/NGN (на 16 червня 2023) до 1608 USD/NGN (на 13 березня 2024, xe.com). Пізніше Нігерійський суд зобов'язав Binance розкрити дані про всіх нігерійців, які використовували її платформу. 25 лютого Нігерія затримала віцепрезидента з глобальної розвідки і розслідувань Binance Тиграна Гамбаряна і директора торгової платформи в Західній і Східній Африці, Надіма Анджарвалла. Binance заявили, що роблять усе можливе для повернення співробітників. Вони є громадянами США і Великої Британії.

Казначейство США розслідує $165 млн криптотранзакцій, потенційно пов'язаних із "ХАМАС". У листі Сенату, заступник міністра фінансів США, Воллі Адейемо заявив, що вони розслідують транзакції, здійснені між січнем 2020-го і жовтнем 2023-го. У листопаді 2023-го Воллі Адейемо просив Конгрес розширити повноваження Казначейства з контролю за криптоактивами за межами США: можливість запроваджувати вторинні санкції проти компаній, які взаємодіють із компаніями за межами юрисдикції США, право контролювати емітентів за межами США, які випускають стейблкоїни, прив'язані до USD (імовірно, йдеться про Tether, USDT).

Tesla можна буде купити за DOGE. Ілон Маск очікує, що з часом машини Tesla можна буде купити за криптовалюту DOGE. Її було створено як жарт у 2013-му році. У результаті позитивних коментарів Ілона Маска в соц. мережах - DOGE перебуває на 9 місці за капіталізацією. На кінець 2020-го капіталізація становила $573 млн, на сьогодні - $27,2 млрд.

У 2021-му Tesla запускала і практично відразу зупинила продаж машин за BTC на тлі "кліматичних проблем". У червні 2021-го Маск написав, що відновить продажі за BTC, якщо +50% енергії, використовуваної майнерами, не забруднюватиме екологію. Tesla і SpaceX тримають на балансі близько $1,3 млрд у BTC.

Сальвадор відправив $400 млн у BTC на холодний гаманець. Президент Сальвадора Найіб Букеле написав про трансфер 5 689 BTC (~$400 млн) на холодний гаманець. Зазначивши, що це "велика частина" від їхніх вкладень, і назвавши холодний гаманець - першою BTC скарбничкою (piggy bank). Золотовалютні резерви Сальвадора (серпень 2023) - $2,6 млрд.

Згідно з, https://nayibtracker.com/ (репостив президент), вкладення в BTC становили 2864 BTC, удвічі нижчі за зазначену суму. У трекері підраховано прибуток у 56% від вкладень. Найіб Букеле також додав, що в прибуток коректно враховувати паспортну програму (громадянство за вкладення $1 млн у BTC або USDT), за конвертацію BTC у USD (місцевий бізнес), майнінг.

Сировинні

Газ

В понеділок, квітневі ф'ючерси на голландському хабі TTF зросли до $339 / тис. куб. м. (+14,3% за тиждень). Ціна на спотовому ринку зросла до $340/тис. куб. м. (+14,8% за тиждень). Ціни на газ в Європі різко зросли на тлі зменшення постачання з Норвегії разом зі зниженням вітрогенерації.

Нещодавно в Норвегії були зафіксовані тимчасові відключення електроенергії, що вплинуло на роботу газових родовищ. Обсяг постачання трубопроводом FLAGS скоротився з 12 млн м3 до 2 млн м3 на добу. Згідно з даними LSEG, очікується, що постачання залишиться низьким (принаймні до 21 березня).

Поряд з цим, планове призупинення у зв'язку з ремонтними роботами на газовому заводі Сент-Фергюс має розпочатися сьогодні та призведе до скорочення постачання на 10-15 млн м3. Крім того, призупинення на газовому родовищі Ааста Ханстен також почалося сьогодні й планово триватиме до завтра – втрати постачання становитимуть 7,5 млн м3/ добу. Відмітимо, що будь-яке продовження цих зупинок буде стимулювати подальший ріст цін.

Поряд з цим, найближчими днями очікується зниження вітрогенерації у північно-західній Європі, що може збільшити попит на газ для потреб електроенергії, особливо, на тлі очікуваного похолодання, що короткочасно підвищить попит на опалення.

Також відмітимо, що оператор експортного заводу Freeport LNG в США заявив про продовження ремонтних робіт на раніше пошкодженій одній з трьох ліній до квітня, що додатково вплинуло на ринок в контексті скорочення пропозиції СПГ на близько 0,6 млрд м3/міс.

Станом на 16 березня сховища заповнені на 59,7% (~63 млрд м3) або -1,1 млрд м3 за тиждень проти -1,5 млрд м3 тижнем раніше.

Нафта

В понеділок ціна травневих контрактів Brent зросла до $86 за бар. (+5,2% за тиждень). Ціни на спотовому ринку також зросли до $85,3 за бар. (+3,9% за тиждень). Ціни на нафту зросли на тлі продовження атак ЗСУ по НПЗ РФ разом з публікацією позитивних макроекономічних даних з Китаю.

Сьогодні урядом Китаю було опубліковано дані щодо обсягу переробленої нафти в країні в січні-лютому 2024 року, що склав рекордні 118,76 млн т та на 3% більше, ніж за аналогічний період минулого року.

Поряд з цим, ЗСУ продовжують активно завдавати ударів по нафтопереробній промисловості РФ, останні з яких були в минулі вихідні, що додатково підсилює геополітичні ризики. За оцінками аналітиків з ринку, це додало близько $2-3 премії за ризик щодо можливого різкого обмеження пропозиції. За оцінками ринку, атаки вивели з ладу до 10% російських нафтопереробних потужностей у першому кварталі, коли під удар підпали 12 з 30 великих НПЗ. Відповідно, можна з впевненістю сказати, що раніше прийняті обмеження з припинення експорту нафтопродуктів з РФ до літа цього року будуть продовжені до кінця року чи довше.

Залізна руда

Березневі ф’ючерси на залізну руду CFR China 62% подешевшали до 109,6$/тону (-6,4% за тиждень). На ринку металургії спостерігаємо 0,3% та 3,4% падіння цін на турецьку арматуру та китайську сталь ($576,5 та $516 за тону відповідно). Ціна американської сталі зменшилась до $799/ тону (-1% за тиждень).

Ціни на залізну руду зберігають високу волатильність. Так, минулого тижня вони впали значно нижче за $100 /т, але сьогодні відновились після виходу даних по Китаю, які продемонстрували неоднозначну картину в контексті подальших перспектив попиту на сталь. З одного боку, загальне економічне зростання Китаю підтримувалося зростанням промислового виробництва (+7% за січ.-лют. 2024 проти 2023), інвестицій (+4,2%) та послуг (+5,8%). З іншого боку сектор нерухомості залишається проблемним фактором, де капіталовкладення у січні-лютому впали на 9% у річному обчисленні, а продаж житла по країні скоротився на 20,5% у фізичному та на 29,3% у грошовому обчисленні.

Сталеварна галузь втратила понад 30% обсягів виплавки в порівняні з початком січня, оскільки надії на значне пожвавлення будівельної активності згасли. Збиткові сталеливарні заводи обмежують виробництво та закуповують менше руди, а її запаси накопичуються в китайських портах. Минулого тижня вони оцінювалися в 140,9 млн т, що є найвищим рівнем більш ніж за рік.

Загалом, попри те, що Пекін встановив оптимістичний план зростання економіки у 2024 році на рівні 5%, проте на недавніх Всекитайських зборах народних представників було оголошено мало нових заходів, які могли б стимулювати інфраструктуру чи інші будівельно-інтенсивні галузі зі значною часткою використання металу у виробництві, що могло б підвищити ціни на сталь та покращити рентабельність металургів.

В результаті, найближчим часом ціни будуть і далі залишатися високоволатильними, оскільки слабкий попит зі сторони металургійних комбінатів штовхатиме їх вниз, коли трейлери можуть робити ставку на сильний економічний ріст КНР, що компенсує поточні збитки в перспективі декількох місяців.

Китай – найбіліший імпортер залізної руди та виробник сталі у світі.

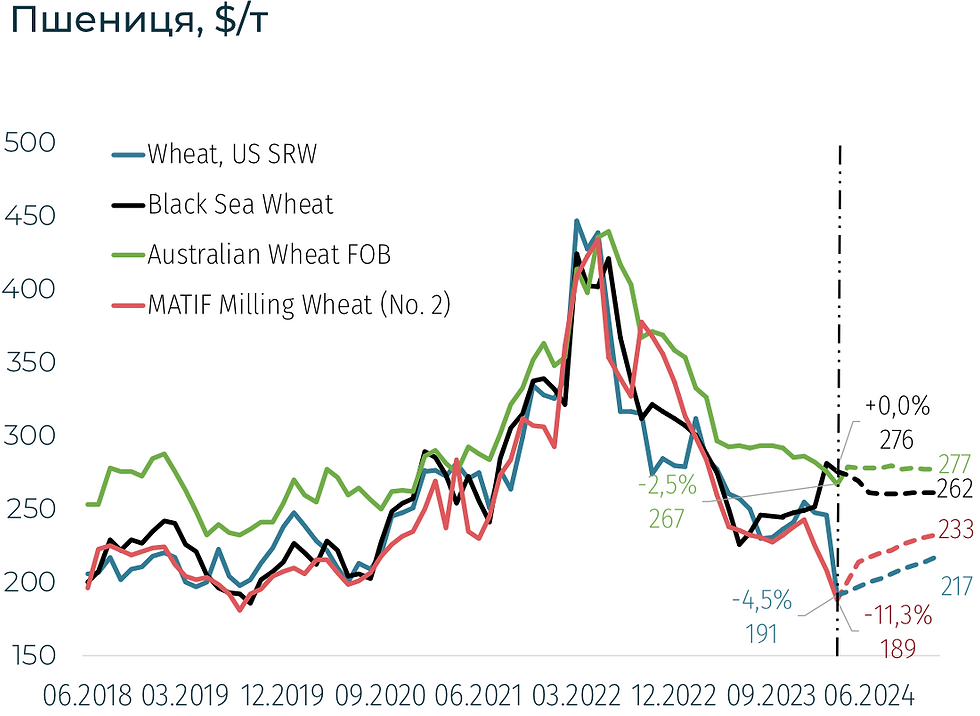

Агросировинні

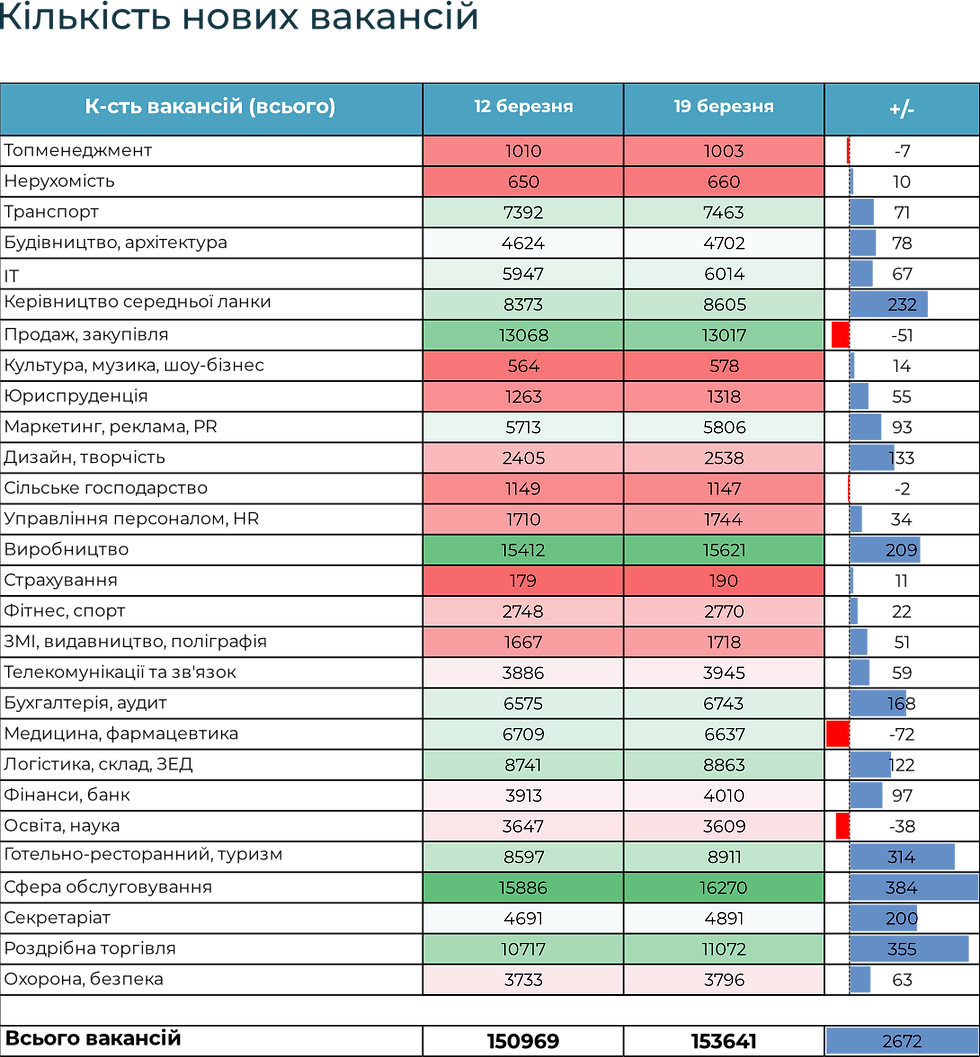

Україна: Ринок праці

Україна: Енергетика

Україна: Нерухомість

Україна: Курс

Динаміка офіційного курсу

Офіційний курс гривні відносно долара США протягом 11-19 березня продовжив зростання та подорожчав із 38,14 UAH/USD (на 11.03) до 38,97 UAH/USD (на 11.03). Євро відносно гривні зріс із 41,70 UAH/EUR (на 11.03) до 42,45 UAH/EUR (на 19.03).

Так, після короткочасного укріплення курсу на початку березня до 38,08 UAH/USD та 41,48 UAH/EUR за останні два тижні гривня втратила ~2,3%.

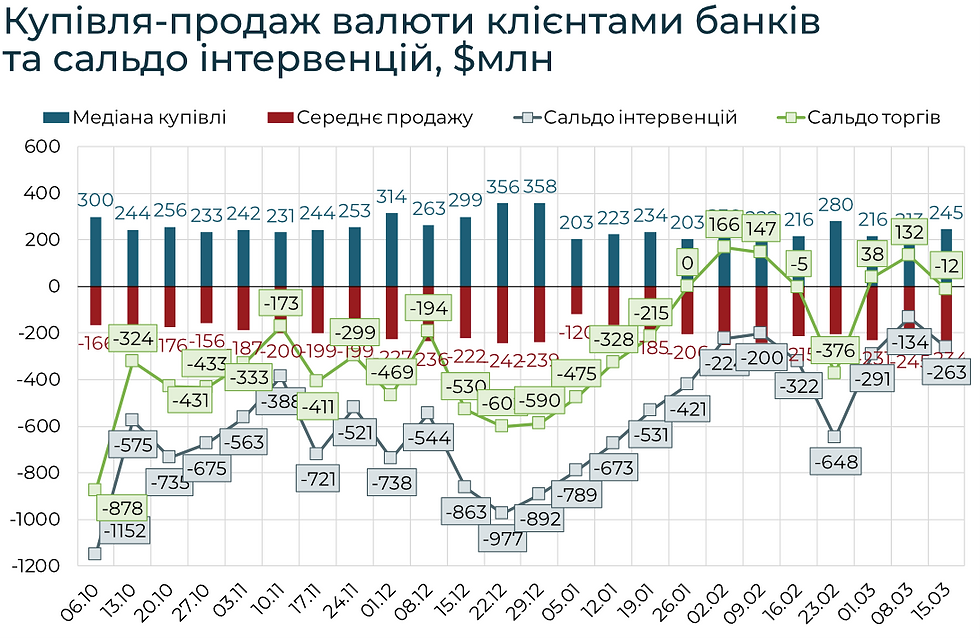

Міжбанк

Станом на 19.03 при відкритті торгів курс “пробив” рівень 39,0 UAH/USD (купівля 39,03 / продаж 39,05 UAH/USD). Відмітимо, що зростання курсу спостерігається вже другий тиждень поспіль. Відповідно, ослаблення гривні є керованим процесом зі сторони Національного банку. Так, інтервенції НБУ за минулий тиждень (11-15 березня) склали всього $263 млн. Тоді як в січні та лютому регулятор продавав в середньому на тиждень $531 млн та $374 млн відповідно.

Відмітимо, що стрибок курсу у п’ятницю та понеділок був зумовлений не клієнтами банків (імпортери / експортери), а збільшенням відкритої валютної позиції самих банків. Зокрема, сальдо торгів клієнтів банків майже не змінилось порівняно з попереднім тижнем (4-8 березня). А саме, чистий продаж валюти клієнтами банків (04.03-08.03) склав $132 млн, тоді як 11.03-15.03 він знизився лише до -$12,4 млн (чиста купівля). Що при збільшенні інтервенцій НБУ з $157 до $263 млн мало бути компенсуючим фактором. Зазначимо, що середній продаж валюти клієнтами банків з початку лютого залишається майже без змін, на рівні $220-230 млн / день. Аналогічно, майже незмінним залишається середній обсяг купівлі валюти клієнтами банків – $220-230 млн / день. З початку лютого заявки клієнтів банків на купівлю / продаж валюти майже повністю балансувались (сальдо -$43,8 млн, або -0,6% від обсягу купівлі валюти за вказаний період).

Наразі ми спостерігаємо декілька різнонаправлених факторів, які впливають на міжбанк:

— Зниження облікової ставки та відплив коштів з депозитних сертифікатів. 14 березня правління НБУ знизило облікову ставку з 15% до 14,5% (відповідно знизилась і ставка по ДС овернайт – до 14,5%). Ставка за тримісячними ДС була знижена на 1,5% – до 17,5%. Реагуючи, банки вже 15 березня знизили залишок по ДС овернайт до 319 млрд грн (проти 351 млрд грн в середньому з початку березня). Зростання вільного залишку гривні на коррахунках відобразилось у зростанні попиту на валюту. Відмітимо, що значна частина банків утримує ліміт відкритої довгої валютної позиції нижче дозволених 5% від регулятивного капіталу, тому має вільну можливість купівлі валюти. Відмітимо, що частина банків вже з понеділка (18.03) почали знижувати ставки по вкладам в гривні від 6 до 12 місяців. Очікуючи зростання попиту на валюту зі сторони населення, банки на випередження збільшують запас валюти.

— Податковий тиск / зменшення ліквідності реального сектору. Важливим фактором збільшення пропозиції валюти на початку березня була сплата податку на прибуток за 2023 рік (граничний строк 11 березня). В цілому, відсутність зовнішнього фінансування спонукає податкову службу вилучати більше коштів у бізнесу. Так, у лютому фактична сплата податку на прибуток перевищила план у 3,7 рази (що свідчить про значну високі авансові переплати). Також, спостерігаються затримки у вже затвердженому відшкодуванні ПДВ (з 11,8 млрд грн заявки погашення склало лише 7,9 млрд грн). Тому підприємства продають валюту, відкладену за кордоном, аби покривати внутрішні витрати.

— Зменшення інтервенцій НБУ на тлі невизначеності у фінансуванні та спаду бюджетних видатків у січні-березні. За підсумками лютого 2024 року міжнародні резерви України знизилися до рівня $37,05 млрд (-$1,5 млрд відносно рівня січня), що забезпечує 4,9 місяці покриття майбутнього імпорту. Основною причина – незначний рівень міжнародному фінансування, при суттєвих інтервенціях і значним погашенням/обслуговуванням за боргом. Так протягом 1-15 березня 2024 року чистий продаж валюти впав до $0,57 млрд (проти $2,5 млрд у січні та $1,5 млрд у лютому). Також, враховуючи спад державних видатків у Q1 2024, потреби НБУ у вилученні гривні з обігу (через валютні інтервенції) також нижчі.

Враховуючи дані фактори, при припускаємо що Національний банк цього тижня (18.03-22.03) стримуватиме торги в коридорі 39,0-39,5 UAH/USD, щоб не допускати різкого погіршення курсових очікувань. Також, на рівні 39,2 UAH/USD спостерігається значне збільшення заявок на продаж (в перші години торгів 19.03). Це стримуватиме курс від подальшого руху до 39,5-40,0 UAH/USD. При цьому, враховуючи “зубчату” динаміку курсу з початку року, цілком ймовірним є короткотривале повернення гривні в коридор 38,5-39,0 UAH/USD на початку квітня (якщо очікування банків не виправдаються та населення продовжить надавати перевагу гривневим активам, відносно готівкової валюти).

В цілому ж, гривня знаходиться на тренді поступової девальвації в 2024 році. Відмітимо, що оновлений консенсус прогноз від Focus Economics (березень 2024) передбачає рух до 40,15 UAH/USD на кінець року та 38,97 UAH/USD в середньому за рік.

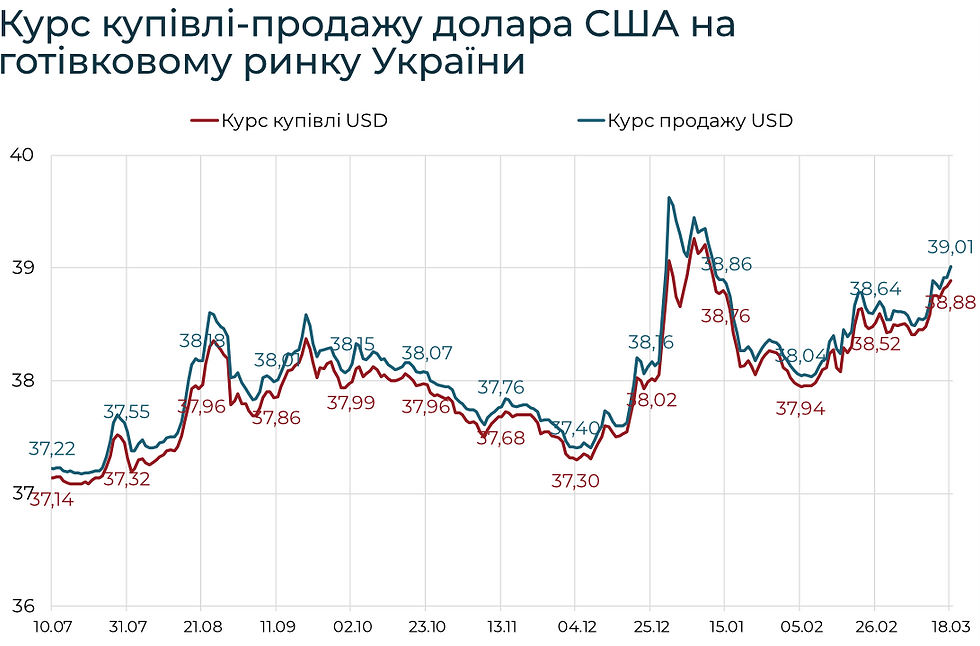

Готівковий ринок

На готівковому ринку гривня за 11-18 березня ослабла меншою мірою ніж на міжбанку. Так, за минулий тиждень курс долара на готівковому ринку зріс на 40-45 к. із 38,48-38,56 UAH/USD на 11 березня до 38,88-39,01 UAH/USD на 11 березня (середньодобовий). Разом з тим, на фоні ослаблення на міжбанку протягом 11-12 березня, готівковий курс на початок доби 12 березня виріс до 39,12-39,25.

Розрив між готівковим і офіційним курсом перебував на рівні 0,5%, що свідчило про відносно низький попит на готівкову валюту. Так, попит на валюту протягом минулого тижня продовжив зниження, до $78 млн/добу (порівняно із $87 млн/добу і 95 млн/добу в попередні 2 тижні).

Чиста ж купівля населенням готівкової валюти перебувала на рівні $106 млн (порівняно із $143 млн та $184 млн в попередні 2 тижні).

Безготівковий сегмент (населення, в межах дозволених лімітів)

Середній курс безготівкового продажу валюти за період 4-11 березня залишався без змін. Так, середній курс за конвертаційними депозитами з урахуванням комісій станом на кінець 11 березня становив 38,63 UAH/USD, а середній курс продажу валюти (в ліміті 50 тис. грн) знаходився на рівні 38,60 UAH/USD (38,85 UAH/USD з урахуванням комісій). Разом з тим, купівля безготівкової валюти населенням за 4-11 березня виросла - до $108 млн ($94 млн та $62 млн в попередні 2 тижні).

USDT

Станом на 11 березня (кінець доби) курс обміну готівкового долара в безготівковий USDT (Київ) виріс до 1,028 (+0,001) для TRC20 та до 1,029 (+0,003) для ERC20. Курс обміну для TRC20 та ERC20 в готівковий долар виріс до 1,011 (+0,002).

Євро

Курс євро відносно долара суттєво чином укріпився протягом 26 лютого – 4 березня до 1,0931 USD/EUR (+0,7% в порівнянні з 1,0854 на 26 лютого). Так, основною причиною укріплення євро стали підсумки засідання ЄЦБ та виступ Голови ФРС Джерома Пауелла в Конгресі. Так, обидві події стали сигналами можливого початку переходу до зниження облікових ставок уже із літа 2024 року, проте від ФРС очікують суттєвіших кроків у цьому напрямку. На внутрішньому готівковому ринку євро укріпився паралельно укріпленню пари євро-долар, із 41,80-41,98 UAH/EUR на 4 березня до 42,03-42,20 UAH/EUR на 11 березня.

Коментарі