Weekly+FX #217 — 25.11.2024

- Ukraine Economic Outlook

- 26 нояб. 2024 г.

- 11 мин. чтения

Розділи

СВІТ

УКРАЇНА

Міжнародні ринки

Ключові фондові індекси зростали, проте китайський ринок закрився зі зниженням. Зниження інфляції без критичних наслідків для економіки схоже стає єдиним можливим сценарієм для США. Європейські економіки продемонстрували негативні очікування бізнесу через погіршення спаду у виробничому секторі. Японський ринок знаходиться у рівноважному стані між очікуванням великого стимулюючого пакета та підвищення облікової ставки. Китайські ринки знижуються попри оголошені стимули, що пов’язано з очікуваннями тарифів на експорт товарів у США.

США

Ділова активність. Композитний індекс ділової активності (PMI) від S&P Global зріс у листопаді на 1,2 до 55,3, рекордного рівня за 31 місяць. Індекс для сектору послуг зріс на 2 до 57 (вище 50 – зростання активності), проте виробничий PMI зріс всього на 0,3 до 48,8.

Кількість первинних заявок на субсидії по безробіттю знизились до 213 тис. за тиждень, найнижчого рівня з квітня 2024 року. Індекс споживчих інфляційних очікувань на 5 років від Мічиганського університету зріс на 20 б.п. до 3,2%, попри очікуваний показник в 3,1%.

Нерухомість. Ставка по іпотечних кредитах на 15 років зросла з 5,2% у вересні до 6% у листопаді. В результаті, кількість будівництва нових будинків у жовтні знизилась на 3,1% (м-м), кількість виданих дозволів на будівництво знизилась на 0,6% (м-м). Проте обсяги продажів на вторинному ринку житла зросли на 3,4% (м-м). Індекс ринку житла NAHB третій місяць поспіль зростає, однак залишається у негативній зоні — 46 (вище 50 – очікування зростання сектору від опитаних 900 забудовників).

Акції. За останній тиждень індекс широкого ринку S&P500 зріс на 1,62%, NASDAQ-100 (виключені фінансові компанії) — на 1,59%, Dow Jones (30 найбільших компаній) — на 1,99%. Два ключових драйвери зростання — підвищення обсягів капітальних інвестицій на 12% (р-р) у Q3 2024, та підвищенні байбеки акцій.

Облігації. Дохідність 10Y державних облігацій знизилась за тиждень на 6 б.п. до 4,35%. Підвищення геополітичної невизначеності пов’язаної з війною України проти росії, та політикою Трампа, — призвело до зниження дохідностей захисних інструментів. Імовірність зниження ставки ФРС у грудні на ринку ф’ючерсів оцінена роздільно — 50 на 50. Консенсус щодо 2025-го тепер передбачає 3 зниження ставки, проти раніше очікуваних 5.

Європа

Європейський індекс STOXX600 зріс на 1,14%. Композитний індекс ділової активності (PMI) єврозони впав з 50 у жовтні до 48,1 у листопаді, 10-місячного мінімуму. Виробничий сектор заглибився в рецесію, а сектор послуг почав відчувати труднощі після двох місяців незначного зростання. Індекси PMI Франції та Німеччини - також знизилися. Ділова активність у Великій Британії після 12 місяців зростання також змінила тренд на спадний.

Японія

Японський Nikkei225 зріс на 1%. Уряд анонсував пакет підтримки економіки на $141 млрд з фокусом на домогосподарствах, маленьких бізнесах та інноваційних секторах економіки. План включає перегляд неоподаткованого рівня доходу з $6,6 тис. на рік до $11,5 тис.

Китай

Китайський SSE Composite знизився на 1,84%. У жовтні рівень безробіття молоді (16-24 роки) знизився на 50 б.п. до 17,1%. Базові ставки за кредитами залишились незмінними на рівні 3,1% та 3,6% для 1Y та 5Y відповідно. У жовтні їх знизили на 25 б.п., попри очікування незмінного рівня.

Crypto Recap

Ключові криптовалюти закрилися в зеленій зоні. BTC за тиждень зріс на 7% до $98 тис., ETH - на 12% до $3,4 тис. Притоки в криптопродукти за тиждень склали $3,1 млрд, абсолютний рекорд.

Адміністрація Трампа готує низку призначень. Скотта Бессента номіновано на посаду міністра фінансів. Він вважає криптовалюту свободою. Бессент також зазначав, що натхнений підтримкою Трампа криптовалюти. Говард Лютнік - міністр торгівлі, відповідальний за тарифи. CEO Cantor Fitzgerald - один із керівників перехідної команди Трампа. Cantor, кастодіан Tether із 2021-го, управляє активами на $13 млрд.

Сенат затверджує кандидатів на посади. Однак глава більшості в Сенаті Джон Тьюн погодився оголосити вихідні в Сенаті. Це дозволить Трампу в обхід їхнього схвалення призначити кандидатів (recess appointments).

Хто обійме посаду голови SEC - невідомо. Гері Генслер піде з посади в день інавгурації Трампа - 20 січня 2025 року. Комісар Хайме Лісаррага також залишить посаду 17 січня. Лісаррага виступав проти криптовалют, вважаючи їх нестабільними. Він голосував проти BTC-ETF. Керолайн Креншоу залишиться єдиним демократом у SEC.

Трамп створить першу криптопосаду в Білому домі. Команда президента консультується з представниками галузі щодо її необхідності. Очікується, що кандидат буде сполучною ланкою між Трампом, Конгресом і федеральними агентствами, включно з SEC і CFTC.

Трамп анонсував, що за 100 днів створить консультативну раду з криптовалют. Криптокомпанії висловили бажання потрапити до неї, щоб працювати над крипторегуляціями. Трамп зустрівся з CEO Coinbase щодо призначень. CEO Coinbase Браян Армстронг може консультувати Трампа щодо призначень кандидатів. Він і Coinbase пожертвували $71 млн на підтримку криптокандидатів. У липні Трамп заявив, що за 100 днів створить консультативну раду з криптовалют.

Криптокомпанії Ripple, Kraken, Circle, Coinbase і венчурні Paradigm та a16z бажають увійти до неї. Circle і a16z уже консультують перехідну команду Трампа про крипторегуляції. Передбачувані функції ради: робота над крипторегуляцією і політикою, комунікація з Конгресом, SEC і CFTC, створення BTC резерву.

CEO Cantor Fitzgerald Говард Лютник веде переговори з Tether для запуску програми кредитування в BTC на $2 млрд. Клієнти отримуватимуть доларові кредити, надаючи BTC як заставу. За даними Bloomberg, фінансування програми поступово збільшиться з $2 млрд до десятків мільярдів доларів. Лютник - один із керівників перехідної команди Трампа. Він керує основною частиною активів Tether із 2021 року. Cantor Fitzgerald придбали 5% акцій Tether за $600 млн. Головний акціонер Tether Джанкарло Девасіні заявив, що Лютник використовує політичний вплив, щоб нейтралізувати загрози, з якими стикається Tether.

Каліфорнійський суд постановив, що члени Lido DAO відповідальні за втрати користувачів. Ендрю Семюелс запросив компенсацію від Lido DAO після падіння курсу токена. Він стверджує, що токени сервісу ліквідного стейкінгу Lido - незареєстровані цінні папери. DAO - децентралізована організація, власники токена голосують за майбутнє проєкту. Найбільші токени DAO - Uniswap, MANTRA, Bittensor, Arbitrum, Aave. Суддя визначив, що партнери Lido DAO відповідальні за законодавством Каліфорнії.

Макрон розкритикував G20 за ігнорування ризиків криптовалют. Президент Франції розкритикував G20 за те, що вони недостатньо обговорюють ризики дестабілізації цифрових активів. Макрон заявив, що галузь не регулюється. Криптобіржа Gemini запустила послуги для французів. Вони отримали ліцензію в січні 2024 року. Згідно з їхнім звітом прийняття криптовалют у Франції зростає рекордними темпами. За 2 роки кількість французів, які володіють криптовалютою, збільшилася з 16% до 18%. Проти приросту на 1% до 21% у США і незмінних 18% Британії.

Шакіл О'Ніл виплатить $11 млн за звинуваченнями в просуванні Astrals NFT. О'Ніл закликав інвесторів купувати NFT - «застрибуйте, поки не стало занадто пізно». О'Ніл покинув проєкт, що призвело до падіння вартості NFT Astrals і токенів Galaxy. Він заявляв, що команда розвиватиме проєкт, поки NFT не досягне 30 SOL (березень 2022 - $2,7 тис.). Зараз вони торгуються від 0,15 SOL ($36). О'Ніл також фігурує в позові проти FTX. Він брав участь у рекламних роликах збанкрутілої біржі.

Децентралізація DeFi - міф. 7% учасників отримують 80% комісій. Банк міжнародних розрахунків (BIS) підрахував, що 80% заблокованої вартості (TVL) у 250 пулах ліквідності забезпечують 7% учасників. Щобільше, 7% тримають 20-30% позицій.

Тримати криптовалюту в Китаї - законно. Шанхайський суддя Сунь Цзе заявила, що криптовалюта є віртуальним товаром з «атрибутами власності». Вона заявила, що фізособам не заборонено зберігати цифрову валюту, проте компанії не можуть випускати токени. У вересні 2021 року Китай заборонив усю криптовалютну діяльність.

Mastercard інтегрували Multi-Token Network з Kinexys (JPM Coin). Multi-Token Network (MTN) від MasterCard спільно з Kinexys продовжить розвиток переказів токенізованих депозитів, стейблкоїнів і CBDC. Тепер спільні клієнти MTN і Kinexys зможуть здійснювати B2B-транзакції через єдиний API.

Сировинні

Газ

У понеділок грудневі ф'ючерси на голландському хабі TTF продовжили зростання до $577,7/тис. куб. м (+5,5% за тиждень). Ціна на спотовому ринку також зросла — $574,4/тис. куб. м (+4,8% за тиждень). Ціни на газ у Європі продовжили зростати на тлі подальшого зниження температур у регіоні разом із швидкими темпами відбору газу зі сховищ.

Станом на 23 листопада сховища були заповнені на 87,9% (91% тижнем раніше) (~93,2 млрд м³) або -3,26 млрд м³ за тиждень. Варто зазначити, що поточні темпи відбору газу зі сховищ залишаються одними з найвищих за останні 5 років, у той час як слабкий вітряний фон обмежує зелену генерацію е/е, а низькі температури значно підвищили попит на опалення.

Останній стрибок цін почався в середу, коли Україна завдала удару по російській території британськими ракетами Storm Shadow. Того ж дня посольства низки західних країн у Києві закрилися в очікуванні авіаударів РФ. У четвер ВПС ЗСУ повідомили, що РФ вперше застосувала міжконтинентальну балістичну ракету, здатну нести ядерний заряд. І все це відбувалося на тлі зміни ядерної доктрини РФ та дозволу США завдавати ударів далекобійними американськими ракетами по російській території. У результаті трейдери значно збільшили премію за ризик як для газу, так і для нафти.

Напругу серед учасників ринку посилює ситуація з постачанням трубопровідного газу з РФ. "Газпром" із 16 листопада припинив постачання газу австрійській OMV, яка вирішила не платити за газ, поставлений протягом півтора місяця. Так компанія намагалася отримати хоча б частину присудженої їй арбітражним судом суми у 230 млн євро.

Водночас європейський ринок залишається добре забезпеченим СПГ, а постачання навіть зростає, оскільки попит в Азії залишається невисоким, а трейдери поспішають до Європи завдяки зростанню цін останніми тижнями. Проте баланс дуже крихкий, і будь-які негативні новини одразу штовхають ціни вгору.

Нафта

В понеділок ціна січневих контрактів Brent зросла до $74,1 за бар. (+3,6% за тиждень). П’ятнична ціна на спотовому ринку також зафіксувала ріст до $75,15 за бар. (+5,8% за тиждень). Ціни на нафту зросли на тлі вищезгаданого посилення ескалації у війні між РФ та Україною.

Водночас побоювання з приводу попиту на паливо в Китаї, другому за величиною споживачеві у світі, і прогнози щодо надлишку нафти у світі стримували бичачий імпульс.

З понеділка ціни знову зафіксували падіння, після того, як кандидат на пост міністра фінансів США – Скотт Бессент висловився за значне збільшення видобутку в США, для збереження за країною статусу найбільшого виробника у світі в найближчі роки.

Поряд з цим, посол Ізраїлю в США заявив, що його країна "близька до укладення угоди" з "Хезболлою". Хоча поки що незрозуміло, чи погодиться підтримуване Іраном угруповання на угоду, але цей крок зменшив побоювання з приводу видобутку на Близькому Сході, який постачає близько третини світової нафти.

Залізна руда

Грудневі ф’ючерси на залізну руду CFR China 62% зросли до 100,3 $/тону (+2,2% за тиждень). На ринку металургії зафіксовано зменшення цін на турецьку арматуру та американську сталь на 1,5% та 2% відповідно ($579 та $696 за тону). Водночас ціна китайської сталі зросла до $480 за тону (+0,8% за тиждень).

Ціни на залізну руду продемонстрували відновлення завдяки стійкому короткостроковому попиту та новим сподіванням на подальше економічне стимулювання з боку Китаю, найбільшого споживача у світі. За даними консалтингової компанії Mysteel, середньодобовий обсяг виробництва гарячого металу серед опитаних сталеливарних компаній зріс на 0,8% за тиждень, досягнувши 2,36 млн т станом на 15 листопада — це найвищий показник від початку серпня.

Крім того, у понеділок Шанхай оголосив про зниження деяких податків на операції з нерухомістю з 1 грудня, що має підтримати місцевий ринок нерухомості, згідно зі звітом державних ЗМІ. Додатковим стимулом для ринку стала інформація від аналітика міжнародної брокерської компанії Freight Investor Services (FIS), що темпи випуску облігацій місцевих органів влади КНР прискорилися. Це свідчить про більший обсяг доступного капіталу для проєктів у сфері нерухомості, що додатково стимулює ринок чорних металів.

Ціни на ключовий інгредієнт для сталеливарної промисловості також підтримуються накопиченням запасів заводами для забезпечення виробничих потреб під час тижневих канікул з нагоди китайського Нового року в січні.

Загалом ринок залишається під значним тиском пропозиції, однак надії на те, що Пекін продовжить запровадження нових стимулювальних заходів, стають дедалі сильнішими, підтримуючи крихкий баланс.

Дослідницька фірма BMI, яка входить до Fitch Solutions, у своєму останньому звіті залишила прогноз цін на залізну руду на 2025 рік на рівні $100/т (середній показник $105/т у 2024 році), очікуючи зниження через слабкий попит, викликаний стриманими перспективами для Китаю на тлі слабкого ринку нерухомості. Водночас Fitch Ratings і Goldman Sachs прогнозують ще більше падіння — до $85-90/т.

Таким чином, запровадження Пекіном нових економічних стимулів може тимчасово підтримувати ціни на рівні близько $100/т, але в довгостроковій перспективі очікується збереження низхідного тренду, із зниженням до $5/т щороку.

Агросировинні

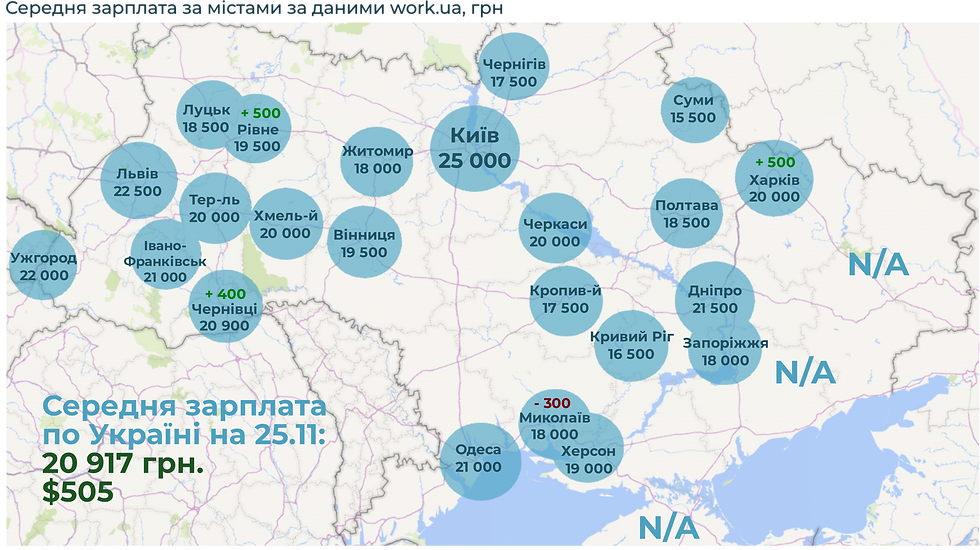

Україна: Ринок праці

Україна: Енергетика

Україна: Нерухомість

Україна: Курс

Динаміка офіційного курсу

Офіційний курс минулого тижня зріс на 0,4% до 41,44 UAH/USD на 26.11 (із 41,28 UAH/USD на 18.11). На тлі політичної ситуації в США після виборів, євро продовжив зниження, втративши 0,4% до 43,47 UAH/EUR на 26.11 (із 43,65 UAH/EUR на 18.11).

Міжбанк

Після стрибка курсу протягом 18 листопада до 41,4 UAH/USD, за період 19-21 листопада, котирування знову повернулися у коридор 41,2-41,3 UAH/USD. У період з 18 по 21 листопада на валютному ринку спостерігався незначний дефіцит валюти: сальдо торгів клієнтів (імпортерів та експортерів) за цей час становило -$59 млн. Водночас, враховуючи попит банків на валюту, інтервенції НБУ в цей період складали приблизно $100 млн / день.

22 листопада, на тлі зростання попиту на валюту з боку імпортерів (до $353 млн порівняно з $281 млн/добу за 18-21 листопада) та слабкої участі НБУ, особливо у другій половині дня, курс поступово повернувся до рівнів початку тижня — 41,395-41,4 UAH/USD. Зростання попиту на валюту, ймовірно, було пов’язане з операціями з імпорту для потреб оборони, значна частина яких здійснювалася на умовах «том».

Зростання пропозиції валюти за останні два тижні сприяло значному скороченню негативного сальдо торгів, що дозволило частково зменшити обсяги інтервенцій НБУ. Минулого тижня НБУ продав $590 млн (порівняно з $553 млн тижнем раніше), тоді як у вересні-жовтні середній тижневий обсяг інтервенцій перевищував $750 млн. Загальний обсяг продажу валюти за період з 1 по 22 листопада перевищив $2 млрд. За поточного тренду сумарні інтервенції в листопаді можуть скласти $2,5–$2,7 млрд, що менше порівняно з жовтнем, коли вони досягли $3,4 млрд.

25 листопада курс долара зростав протягом усього торгового дня, наприкінці торгів подолавши рівень опору в 41,5 UAH/USD та закрившись у діапазоні 41,48–41,53 UAH/USD. Основною причиною цього, як і в п’ятницю, стало зменшення участі НБУ в торгах, особливо у другій половині дня. Зважаючи на динаміку попередніх періодів, упродовж 26–28 листопада очікується поступова стабілізація курсу, особливо враховуючи святковий день у США 28 листопада (торги проходитимуть на умовах «том», що спричинить значне скорочення обсягів, а курс в основному залежатиме від дій НБУ).

Водночас, через відкладений попит і сезонне зростання споживчої активності, 29 листопада можливе подальше підвищення котирувань на міжбанківському ринку. Загалом очікується, що курс перебуватиме в межах 41,2–41,8 UAH/USD.

У середньостроковій перспективі, тиск на валютний ринок зросте через сезонне збільшення попиту на валюту з боку державного сектору. Зокрема, завдяки зростанню міжнародної фінансової підтримки в кінці листопада – грудні. Зокрема, 13 листопада Україна отримала грант у розмірі $1,35 млрд від США за програмою PEACE in Ukraine. До кінця року буде також залучено понад $4,8 млрд від США та інших партнерів за даною програмою. Щодо фінансування від ЄС, Україна виконала всі квартальні індикатори за планом Ukraine Facility, що відкриває можливість отримання близько €4 млрд до кінця року. Крім того, розпочато переговори з МВФ у межах шостого перегляду програми EFF, що дозволить залучити близько $1,1 млрд у грудні.

З урахуванням суттєвих надходжень міжнародного фінансування, значного зростання бюджетних видатків і збільшення попиту на готівкову валюту серед населення наприкінці року, курс може перейти до коридору 42–43 UAH/USD. Водночас обмеженням для подальшої девальвації стане зростання інфляції.

Уточнення валютних обмежень

З 20 листопада НБУ вносить зміни до діючих валютних обмежень. Так, було дозволено розрахунки за імпорт, поставки по якому здійснені до 23 лютого 2021 року на користь іноземного експортно-кредитного агентства (ЕКА) / іноземної держави через уповноважену нею особу / іноземної особи, до складу учасників якої входить іноземна держава чи іноземний банк (за умови, що іноземна держава є учасником цього банку). Також дозволено здійснювати переказ якщо така сторона брала посередницьку участь в операціях імпорту шляхом кредитування, страхування, гарантування, поручительства.

Окрім того, НБУ з 20 листопада 2024 року надав можливість переказувати іноземну валюту за кордон для проведення розрахунків за проєктами міжнародної технічної допомоги, незалежно від того, якою державою чи організацією фінансується такий проєкт.

В зв’язку із запобіганням зловживань, було також переглянуто умови здійснення операцій з репатріації дивідендів, здійнення репатріації можливе за одночасного дотримання таких умов:

— період діяльності емітента з дати державної реєстрації до дати здійснення відповідної операції становить не менше 12 місяців;

— з моменту набуття іноземним інвестором/нерезидентом права власності на корпоративні права/акції емітента, що здійснює виплату дивідендів, до дати здійснення відповідної операції минуло не менше шести місяців.

Також було заборонено використання валютних кредитів для придбання цінних паперів, номінованих в іноземній валюті.

Готівковий ринок

На готівковому ринку гривня залишилася на рівні 41,60-41,67 UAH/USD на 25.11 (середньодобовий). Проте, стрибок на міжбанку вище 41,5 UAH/USD зумовив готівковий курс зрости до рівня 41,65-41,73 UAH/USD на кінець доби. Спред між офіційним та готівковим курсом при цьому зберігався на рівні 0,8%. Враховуючи зростання волатильності на міжбанку, спред може збільшитися протягом поточного тижня.

Протягом 19-22 листопада чиста купівля готівкової валюти населення скоротилася до $282 млн ($306 млн у попередній тиждень). Враховуючи сезонні фактори (виплати заробітних плат наприкінці місяця) а також волатильність на валютному ринку можливе збільшення попиту на валюту в поточний тиждень. Загалом, протягом листопада, ми очікуємо незначне зменшення чистої покупки готівкової валюти до рівня близько 1,2 млрд ($1,3 млрд у жовтні).

USDT

Станом на 25 листопада курс обміну готівкового долара в безготівковий USDT (Київ) становили 1,0277 для TRC20 та 1,0289 для ERC20. Курс обміну для TRC20 та ERC20 в готівковий долар склав 1,0178.

Євро

Протягом минулого тижня євро ослаб до 1,0494 USD/EUR (-0,99% порівняно з 1,0599 USD/EUR станом на 11 листопада). На внутрішньому готівковому ринку євро ослаб на 0,8% до 43,63-43,84 UAH/EUR на 25.11 (із 44,01-44,20 UAH/EUR на 18.11).

Вас також може зацікавити:

Комментарии